权益结算的股份支付,存在等待期的所得税相关账务如何处理?

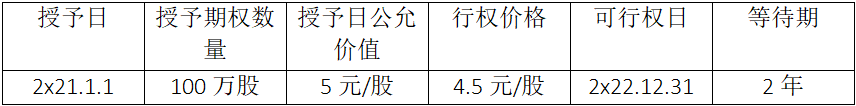

例:甲公司为我国A股上市公司,企业所得税税率为25%。该公司在两个年度内给10位公司高管实施了股票期权激励计划,该公司股权激励的具体内容如下:

甲公司授予股票期权的可行权条件如下:连续工作满2年。第一年没有高管离开,甲公司估计两年内没有高管离开。甲公司的股票在2×21年12月31日的收盘价为12.5元/股。

解答:

授予10位公司高管的股票期权激励计划中,规定的行权条件为连续在甲公司工作满两年,该条件为非市场条件。第一年没有高管离开,甲公司估计两年内没有高管离开。2×2x21年度甲公司需做如下会计处理:

借:管理费用 (100×5×1/2)250

贷:资本公积——其他资本公积 250

所得税会计处理:

年末股票的公允价值=100×12.5×1/2=625(万元)。

年末股票期权行权价格=100×4.5×1/2=225(万元)。

年末预计未来期间可税前扣除的金额=625-225=400(万元)。

年末确认递延所得税资产=400×25%=100(万元)。

2×21年度,甲公司根据会计准则规定在当期确认的成本费用为250万元,但预计未来期间可税前扣除的金额为400万元,超过了该公司当期确认的成本费用。根据《企业会计准则讲解(2010)》的规定,超过部分的所得税影响应直接计入所有者权益。因此,具体的所得税会计处理如下:

借:递延所得税资产 100

贷:资本公积——其他资本公积[(400-250)×25%]37.5

所得税费用 (250×25%)62.5

《企业会计准则讲解(2010)》第十九章

2022-04-27

推荐 阅读

混合用途的长期资产的进项都要调整转出吗?

根据(财政部 税务总局公告2026年第15号)规定:“第九条 纳税人取得以下长期资产,用于混合用途的,购进时先全额抵扣进项税额,此后在用于混合用途期间,根据调整...

2026-02-13

增值税法中适用简易计税方法的征收率是多少呢?

根据《中华人民共和国增值税法》第十一条规定:适用简易计税方法计算缴纳增值税的征收率为3%。

近日,财政部、国家税务总局发布了关于增值税法施行后增值税优惠政策衔...

2026-02-13

长期资产专用于不能抵扣项目后发生用途改变了,可以抵扣的进项税额如何确认?

(财政部 税务总局公告2026年第15号)附件规定:“第八条 纳税人取得长期资产,专用于五类不允许抵扣项目后发生用途改变,专用于一般计税方法计税项目,或者既用于...

2026-02-13

长期资产发生非正常损失情况下,进项税额不得抵扣金额怎么确认?

(财政部 税务总局公告2026年第15号)附件规定:“第七条 纳税人取得长期资产并已抵扣进项税额后,发生增值税法实施条例第十九条规定的非正常损失,或者用途改变,...

2026-02-13

长期资产专用于一般计税或专用于不能抵扣项目,进项税额如何确认?

(财政部 税务总局公告2026年第15号)附件规定:“第五条 纳税人取得长期资产,专用于一般计税方法计税项目的,对应的进项税额可以全额从销项税额中抵扣。

第六...

2026-02-13

增值法中长期资产的调整年限是怎么规定的?

(财政部 税务总局公告2026年第15号)附件规定:“第十七条 增值税法实施条例第二十五条第二项的调整年限按照以下规定执行:

(一)不动产、土地使用权,为 2...

2026-02-13

取得的混合用途的长期资产进项要调整,这里的长期资产是指什么?

《中华人民共和国增值税法实施条例》第二十五条规定,一般纳税人取得的固定资产、无形资产或者不动产(以下统称长期资产),既用于一般计税方法计税项目,又用于简易计税方...

2026-02-13

增值税法下,混合用途的长期资产用于哪些情形下,进项税额不允许抵扣?

一般纳税人取得的固定资产、无形资产或者不动产(以下统称长期资产),既用于一般计税方法计税项目,又用于简易计税方法计税项目、免征增值税项目、不得抵扣非应税交易、集...

2026-02-13

2026年1月1日起,建筑企业中,购进的混凝土还可以简易计税吗?

(财政部 税务总局公告2026年第10号)规定:“三、适用简易计税方法的项目

(一)自2026年1月1日至2027年12月31日,一般纳税人发生以下应税交易,...

2026-02-13

增值税法下,建筑企业适用简易计税,分包款怎么开票?

根据(财政部 税务总局公告2026年第10号)规定,四、自2026年1月1日至2027年12月31日,纳税人发生下列应税交易,允许从含税销售额中扣除相关价款后计...

2026-02-13

增值税法下,物业公司转售自来水还可以差额计税吗?税率多少?

(财政部 税务总局公告2026年第10号)规定:“三、适用简易计税方法的项目

(一)自2026年1月1日至2027年12月31日,一般纳税人发生以下应税交易,...

2026-02-13

增值税法下,人力资源外包还能差额开票吗?

不能。

根据(财政部 国家税务总局公告2026年10号)第六条规定,本公告自2026年1月1日起实施,除本公告提到的相关规定外,在2025年12月31日前制发...

2026-02-13

增值税法下,收取一年的物业费如何确认增值税纳税义务时间?和企业所得税确认时间有何区别?

1.根据(财政部 税务总局公告2026年第13号)第四条(二)规定:“纳税人销售服务,先收取价款再开具发票,分期或者分次提供服务的,以首次提供服务的实际开始当日...

2026-02-13

纳税人一项应税交易涉及两个以上税率、征收率,哪些业务可以按主要业务适用税率?(举例)

根据(财政部 税务总局公告2026年第13号)规定:“三、关于一项应税交易涉及两个以上税率

一般纳税人发生下列情形,应当按照应税交易的主要业务适用税率:

...

2026-02-13

纳税人通过合并、分立、出售、置换等方式实施资产重组的,符合什么条件不征收增值税,对应的进项税额可以按规定从销项税额中抵扣?

根据(财政部 税务总局公告2026年第13号)规定,二、关于资产重组

(一)纳税人通过合并、分立、出售、置换等方式实施资产重组,同时符合下列条件的,不属于增...

2026-02-13

一般纳税人购进的货物(不含固定资产)、服务,用于简易计税、免税项目等不得抵扣的情形下,怎么计算不能抵扣的进项?

根据(财政部 税务总局公告2026年第13号)规定,一般纳税人购进货物(不含固定资产)、服务,用于简易计税方法计税项目、免征增值税项目和不得抵扣非应税交易而无法...

2026-02-13

增值税法下,哪些道路通行费发票可以抵扣?如何抵扣?

根据(财政部 税务总局公告2026年第13号)规定,一般纳税人购进道路、桥、闸通行服务,除取得增值税专用发票外,按照以下规定确定可以从销项税额中抵扣的进项税额:...

2026-02-13

增值税法下,取得哪些国内旅客运输发票可以抵扣,如何低扣?

根据《财政部 税务总局关于增值税进项税额抵扣等有关事项的公告》(财政部 税务总局公告2026年第13号)第一条第(二)项规定:“一般纳税人购进国内旅客运输服务,...

2026-02-13

一般纳税人可以随时从一般计税变成简易计税吗?多长时间不能变更?

(财政部 税务总局公告2026年第10号)第三条第(四)项第2条规定:“一般纳税人自选择适用简易计税方法当月起,36个月内不得变更;期限届满后,自选择适用一般计...

2026-02-13

关注公众号

复制链接

复制链接

微信

微信

关注公众号

关注公众号  皖公网安备 34011102003330号

皖公网安备 34011102003330号