工会经费如何账务处理?

一、账务处理

按照不超过工资薪金总额2%计提

借:生产成本、制造费用、管理费用、销售费用等(按照员工岗位区分)

贷:应付职工薪酬——工会经费

(一)向上级工会拨缴部分(或者由税务机关代收)

借:应付职工薪酬——工会经费

贷:银行存款

(二)向本单位工会拨缴部分

1、若本单位工会单独核算,则拨缴分录同上。至于工会如何支出,则与本单位财务无关;工会自行另外设账,按照规定核算即可。

2、若本单位工会不单独核算,本单位财务代管

借:应付职工薪酬——工会经费

贷:其他应付款——工会

工会发生相应支出

借:其他应付款——工会

贷:银行存款

注:拨缴环节完毕,即为工会经费扣除条件之一完成;如何支出、是否支出,与税前扣除无关。

二、举例:

某企业当月工资总额是10万元,计提的工会经费2000元,假设:

1.已成立工会组织,工会经费的40%向上级工会缴纳,60%划拨至公司工会

计提:

借:管理费用-工会经费 2000

贷:应付职工薪酬-本单位工会 1200(2000×60%)

应付职工薪酬-上级工会 800(2000×40%)

缴纳:

借:应付职工薪酬-本单位工会 1200

应付职工薪酬-上级工会 800

贷:银行存款 2000

2.未成立工会组织,工会经费100%向上级工会缴纳

计提:

借:管理费用-工会经费 2000

贷:应付职工薪酬-工会经费 2000

缴纳:

借:应付职工薪酬-工会经费 2000

贷:银行存款 2000

三、取得法定凭证

对于工会经费税前扣除,根据所得税法实施条例规定“企业拨缴的工会经费,不超过工资薪金总额2%的部分,准予扣除。”

满足税前扣除的首要条件当然要取得合法、有效的扣除凭证。

(1)凭工会组织开具的《工会经费收入专用收据》在企业所得税税前扣除。

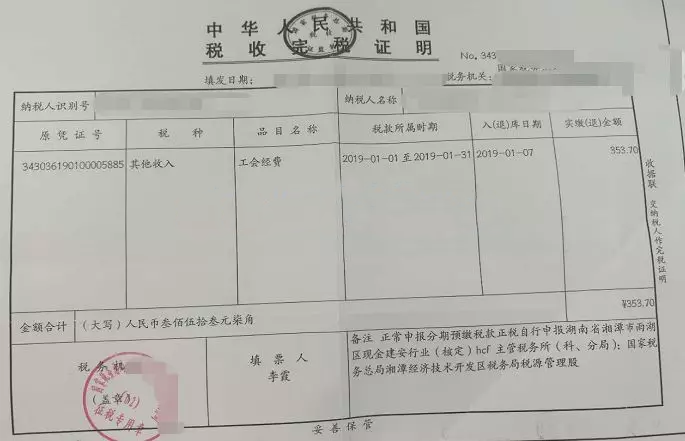

【图1】 (2)委托税务机关代收工会经费的地区,企业拨缴的工会经费,也可凭合法、有效的工会经费代收凭据依法在税前扣除。

【图2】

(2)委托税务机关代收工会经费的地区,企业拨缴的工会经费,也可凭合法、有效的工会经费代收凭据依法在税前扣除。

【图2】 另外,根据国家税务总局关于发布《企业所得税税前扣除凭证管理办法》的公告(国家税务总局公告2018年第28号)相关规定,除取得上述票据作为税前扣除凭证外,还须留存支出依据(工会经费计算单)、付款凭证(转账单据、资金流水等)备查,以供佐证。

另外,根据国家税务总局关于发布《企业所得税税前扣除凭证管理办法》的公告(国家税务总局公告2018年第28号)相关规定,除取得上述票据作为税前扣除凭证外,还须留存支出依据(工会经费计算单)、付款凭证(转账单据、资金流水等)备查,以供佐证。

1.《国家税务总局关于工会经费企业所得税税前扣除凭据问题的公告》(国家税务总局公告2010年第24号) 2.《国家税务总局关于税务机关代收工会经费企业所得税税前扣除凭据问题的公告》(国家税务总局公告2011年第30号) 3.国家税务总局关于发布《企业所得税税前扣除凭证管理办法》的公告(国家税务总局公告2018年第28号)

复制链接

复制链接

微信

微信

关注公众号

关注公众号  皖公网安备 34011102003330号

皖公网安备 34011102003330号